作者:胡飞军 来源:证券时报 2017年8月7日

日前,由证券时报主办的“2017中国信托业发展高峰论坛暨第十届中国优秀信托公司颁奖典礼”在北京成功举办。

近十余年,监管机构、信托业协会和信托全行业,就信托公司上市这一话题经过了长时间的探索。作为国内首家实现整体上市的信托公司陕国投,对于资本市场有着较深的感触。

陕国投董事长薛季民在信托业发展高峰论坛上,以“信托公司如何借力资本市场”为题发表了演讲,分享了陕国投上市23年来的体会与经验,尤其是对信托公司如何借力资本市场,如何为上市做准备给出了实实在在的建议,一起来看看。

上市重塑了陕国投

1994年1月10日,陕国投在深交所上市,标志着中国非银金融上市机构的诞生,陕国投亦成为第一家上市的信托公司。

众所周知,陕国投是我国西部经济欠发达地区的企业,如果没有借助资本市场优势,很难有今日发展之格局。

薛季民介绍,20多年来,公司积极发挥资本市场的优势,公司实力得以壮大,“十二五”以来完成两次增资扩股。

具体来看,2012年完成了上市18年以来第一次增资扩股,一次性募集20.3亿元的资本,公司净资产达到30亿元;2013年,公司进行十送一股,转增十股的高送转,使公司的注册资本从3.57亿达到12.15亿元。

“2012年的时候,陕国投3.57亿元的注册资本在行业排名倒数第三。”薛季民感慨道,2015年,公司继续把握住了资本市场阶段性机会,完成了“十二五”时期的第二次增资扩股,募集资本32亿元,再次实施十送十,使公司注册资本达到了30.9亿元,净资产达到80亿元,资本实力进入行业第一梯队。

“可以说,陕国投上市23年来,经受住了资本市场的起起伏伏,尤其是近十年来,借力资本市场,公司取得了长足发展,也壮大了自己。”薛季民表示。

据了解,目前,陕国投又启动了新一轮再融资,打算通过配股募集资本30亿元,第一大股东和第二大股东全额认购,此次再融资完成以后,公司净资产将超过百亿元。

如何借力资本市场

经济步入新常态和严监管环境下,为何是信托公司重要的发展机遇期?

薛季民认为,经济步入新常态后,国家层面实施了“一带一路”、京津冀协同发展等战略,积极进行经济结构调整,大力发展战略性新兴产业,加之混合所有制改革,都为资本市场注入新的动力。

同时,严监管的环境有助于防范资本市场金融风险和培育优质上市公司。

信托公司如何抓住发展机遇,拓展资本市场业务?

实际上,与其他银行等金融机构相比,信托公司和资本市场的关系最近,最具发展潜力。这既体现在我国早期的证券营业部有不少由信托公司开设,也体现在信托公司参与一、二级市场业务。

薛季民认为,信托公司拓展资本市场业务,可以从证券投资信托业务、资本市场并购重组业务和为上市公司提供系统性金融服务多方面着手。

拓展证券投资信托业务方面,薛季民表示,随着信托行业转型升级,信托公司应主动提高主动管理能力,培养投研团队,实现自主管理提升效率。同时,依托优质的阳光私募渠道,搭建一个资产配置平台进行证券投资的多元化配置。

在如何参与资本市场并购重组业务问题上,他认为,信托作为我国第二大金融行业,可以横跨货币市场、资本市场、实体产业市场三大领域,参与资本市场并购重组业务有诸多优势。利用好这些优势,资本市场并购重组业务将成为行业转型的重要方面。

如何为上市公司提供系统性金融服务?薛季民认为,信托公司利用跨市场优势,可以为上市公司提供股权质押贷款、可交换债、员工持股计划、资金理财和民营股东家族信托服务等综合性服务。

上市的意义与困惑

对于业界关心的近年来信托公司上市问题,作为老牌上市信托公司代表,薛季民分享了上市的一些干货。

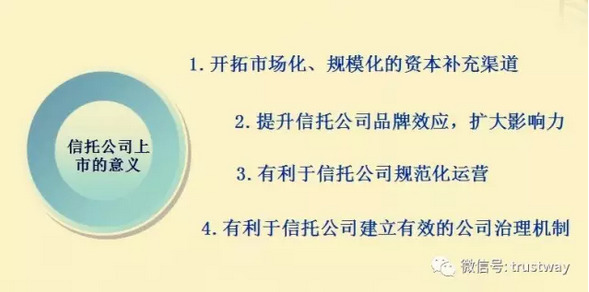

他认为,对于信托公司来说,上市不仅可以为信托公司开拓市场化、规范化的资本充足渠道,还可以提升品牌效应扩大影响力,以及规范运营和建立有效治理机制。

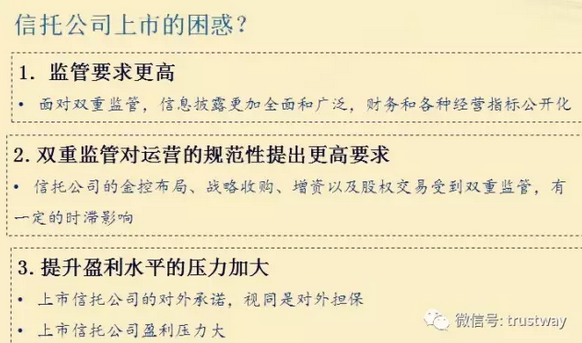

上市之后,并非意味着可以躺着享受资本市场红利,薛季民认为,上市之后,面临银监和证监双重监管压力,对于公司盈利业绩以及信息透明方面有更大的压力。

上市的建议

信托百佬汇记者:目前,相当部分信托公司在积极谋划上市,陕国投作为国内整体上市的信托公司之一,您对信托公司上市有何建议?

薛季民:对于信托公司而言,资本市场是很好的发展平台,信托公司要实现上市,可以从以下几个方面着手。

一是构建稳定的业务模式,提升可持续经营能力。虽然近10年信托业发展速度较快,但整体来说还处于粗放增长态势。大部分公司缺乏具有竞争力的核心业务,主营业务模式不清晰,盈利结构不稳定。要构建可持续的盈利模式,关键是要提升主动管理能力,要改变过去那种“广种薄收”式的外延式发展、粗放式经营以及盲目追求资产规模的模式,要以提升主动管理能力为核心,转变为“深耕细作”式的内涵式发展模式,构建核心竞争力,实现可持续发展。

二是建立规范的公司治理机制。要克服一股独大现状,建立股权制衡机制;规范董事会建设,强化董事会在公司决策中的作用;确立内部监督稽核部门的独立性和权威性。

三是优化公司股权结构。第一,要积极推动有限责任公司向股份有限公司转变。据统计,目前68家公司中还有54家信托公司为有限责任公司,但上市的前提是规范的股份有限公司。因此,上市首先要进行的就是股份制改造。第二,规范引进战略投资者。引进有实力、有品牌、有资源的战略投资者,能够使信托公司在转型升级过程中加快发展。这一方面有助于提升公司形象,提高资本市场认可度;另一方面也有利于股权结构的优化,有利于法人治理的完善。

四是规范运营,强化信息披露。首先,要严格按照证监会和银监会要求,公开披露信息。对于信托公司信息披露,银监会有明确的要求。但作为上市公司,证监会和交易所也有明确的信息披露要求。目前,信托公司的信息披露离规范化还有很大差距;其次,要有明确的信息披露制度和机制,要有责任部门。最后,要有严格的信息披露责任承担主体,企业法人和信息披露承担部门要承担信息披露的法定责任。

链接:http://finance.stcn.com/2017/0807/13540151.shtml

搜索

搜索 陕国投财富

陕国投财富

官方APP下载

官方APP下载

关注官方微信

关注官方微信