近年来,探讨并推行基础设施PPP项目的资产证券化的有效实施是国内行业热点话题,而拉美地区PPP项目采用资产证券化进行融资已早有诸多实践。“一带一路”倡议契合拉美地区基础设施更新和产业升级的内在需求,中国和拉美地区合作也迎来新风口,越来越多的中国企业参与到拉美地区PPP项目中。本文拟通过两个具体项目案例对拉美地区的PPP项目资产证券化运行模式进行介绍和分析,以期为有意投资拉美基础设施PPP项目的中国投资者和项目开发商提供有益参考。

一、案例概述

阿根廷Stoneway发电项目

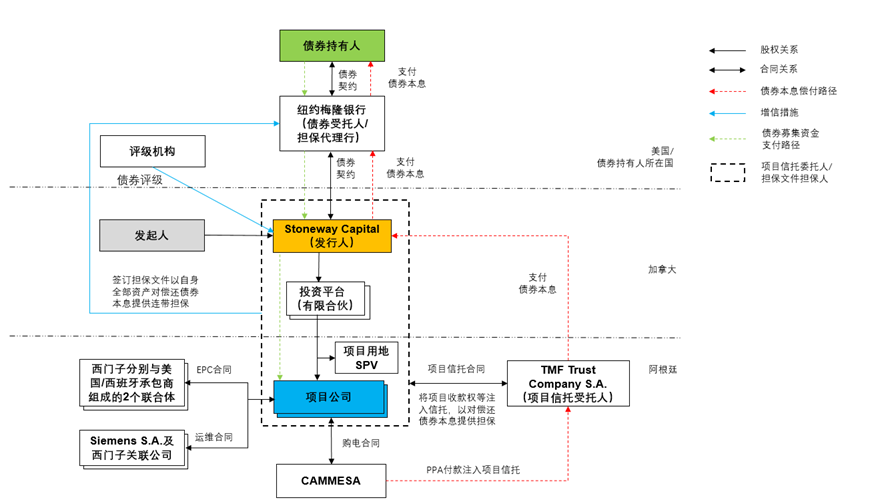

加拿大Stoneway集团开发的四个阿根廷柴油天然气发电项目(下称“阿根廷Stoneway发电项目”)在当时是阿根廷近20年来首个在国际资本市场上发行项目债券的项目。该项目为合计装机容量为686.5兆瓦的4座独立发电商(IPP)热电站项目[1] ,项目总投资约6.37亿美元,其中发起人股权投资为1.37亿美元。为项目融资目的,加拿大的发起人/原始投资人以Stoneway Capital Corporation为发行人于2017年2月成功发行了第一期5亿美元债券。该项目的主要交易结构示意图如下:

在该项目中,发起人首先通过不同层级的有限合伙主体在阿根廷境内设立了2家项目公司,各自分别以BOO模式投资建设运营这4座电站。为此,2个项目公司作为具体实施主体,分别与各相关方签署了系列合同,涉及项目的商业收费、工程建设和运营、融资等不同方面。主要合同包括与阿根廷电力批发市场管理公司(CAMMESA)[2]之间的《购电合同》(“PPA”);与由西门子关联公司及美国承包商/西班牙承包商组成的联合体之间的《EPC合同》;与西门子关联公司之间的《运维合同》;与阿根廷信托公司TMF Trust Company (Argentina) S.A.、发行人、担保人之间的《项目信托合同》;与作为债券发行担保代理行的纽约梅隆银行和发行人、投资平台、项目用地SPV之间的一系列担保文件。

该项目中发行人采用美国证券法下Rule 144A/Regulation S,发行10年期、年利率为10%的项目债券。

秘鲁利马地铁2号线项目

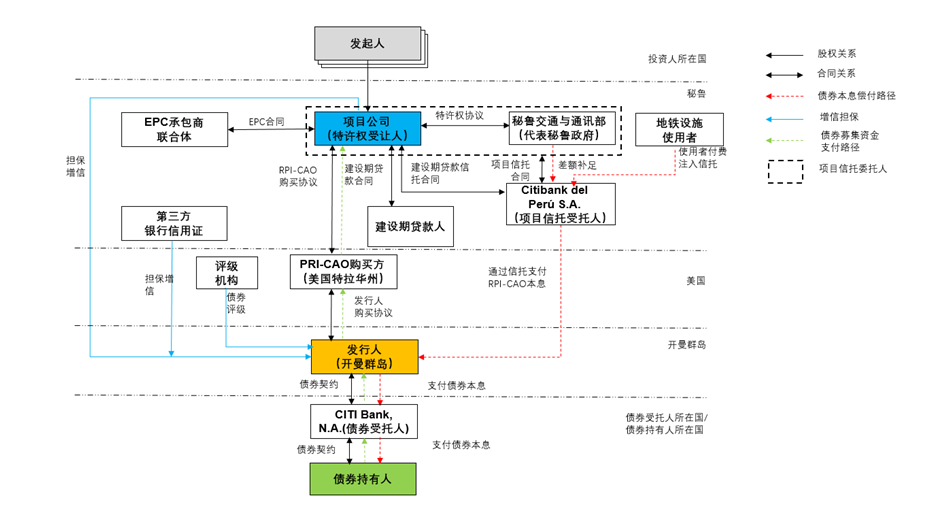

秘鲁利马地铁2号线PPP项目(下称“秘鲁利马地铁项目”)创设的发行由基础资产支持的收款凭证模式被阿根廷、巴拿马等多个拉美国家纷纷借鉴。该项目为秘鲁政府公开招标的BOT项目,项目投资金额约58.4亿美元。来自于西班牙、意大利以及秘鲁的6家投资人/发起人组成的联合体[3] 于2014年3月中标项目,其中约16.5亿美元将由投资人/发起人融资(首期项目债券募集11.5亿美元),剩余则由秘鲁政府提供融资 [4]。该项目的主要交易结构示意图如下:

该项目中,项目公司作为实施主体签署的主要合同包括:与秘鲁交通与通讯部代表的秘鲁政府之间的为期35年的《特许权协议》;与由项目公司股东组成的EPC承包商联合体之间的《EPC合同》;与Citibank del Perú S.A.作为项目信托受托人(下称“项目信托受托人”)和秘鲁交通与通讯部之间的《项目信托合同》;与建设期贷款人签订的《建设期贷款合同》;与Citibank del Perú S.A.作为建设期贷款信托受托人之间的《建设期贷款信托合同》。

该项目中发行人采用美国证券法下Rule 144A/RegulationS,发行20年期、年利率为5.875%的项目债券。

二、资产证券化运作

基础资产的构建

阿根廷Stoneway发电项目中,构建发行债券的基础资产是能够带来相对稳定现金流的项目公司的电费收费权。在该项目10年运营期内,项目公司根据PPA有权获得固定收入和可变收入,即购电方基于电站可用性按照“照付不议”模式支付的容量电费,主要覆盖固定运维成本及偿还贷款本息金额,预计占项目公司总收入的84%;以及购电方根据调度电量支付的电量电费,主要覆盖基于燃料消耗成本等计算的可变运维成本。根据测算,该项目在2018-2027年期间预计将产生12.68亿美元电费收入,足以覆盖项目债券本息偿还。收入占比超过80%的容量电费构成稳定现金流基础,阿根廷用电高峰期间电力供应缺口产生的电力需求也一定程度促使项目公司获得相对稳定供电收入。

秘鲁利马地铁项目中,构建发行债券的基础资产是能够产生稳定收入的秘鲁公共交通监管机构,依据完工进度证书确认并经秘鲁交通与通讯部签发的RPI-CAO(即发行的收款凭证),每份RPI-CAO对应一定的工程里程碑节点的应付款,总共分60期支付(每年按季度分4期支付、15年支付完毕(该项目初始运营期为35年))。支付RPI-CAO的现金来流来源于秘鲁利马地铁项目设施使用者支付的购票款和在购票款不足情况下的政府补足差额。RPI-CAO一旦签发,将构成投资人主张RPI-CAO本息的债权,不受项目建设完工情况、性能、运营、客运量、收费情况影响,由项目信托受托人从收取的地铁售票收入款项进行偿付;在地铁售票收入无法按期足额偿付时,将产生投资人就差额部分向秘鲁政府直接、无条件且不可撤销地主张付款的债权。RPI-CAO总计金额占项目总投资金额的29%,其余部分投资(即难度较高的土建部分(包括隧道等)和机车供货工程的投资)将由秘鲁政府将根据建设进度直接向项目公司提供融资。

上述项目为代表的拉美地区PPP资产证券化项目与国内PPP项目证券化既有共同特点也存在差异。以秘鲁利马地铁项目为代表的拉美基础设施PPP项目,直接将基础设施产生的收益设计为无条件付款、可自由转让的票据,这与我国国内依据《银行间债券市场非金融企业资产支持票据指引》发行的资产支持票据类似,都以权属明确、可产生独立、可预测的现金流且可特定化的PPP项目基础设施的收益权为基础资产。但秘鲁利马地铁项目的特色在于,建设期内已完成的工程里程碑节点对应的收款权设计成为可用于融资的债券,使得项目在建设期即可发行债券进行融资。这与我国PPP项目资产证券化项目一般限于在项目运营期发行债券不同。此外,相较国内PPP项目资产证券化,拉美地区发行的债券存续期限较长,一般在10年以上,而国内一般是5年左右。

信托的功能和作用

拉美地区发行债券的PPP项目中,一般包括两类信托,东道国境内项目信托和境外债券信托。东道国境内项目信托主要实现财产独立、破产隔离和还款担保作用;境外债券信托一般代表证券持有人利益作为付款代理人、债券簿记登记人、保存债券持有记录、接收和分配债券本息等,在发生违约事件或债券赎回事件的情况下执行担保、追索债券本息等。本文将主要介绍前者。

在阿根廷Stoneway发电项目和秘鲁利马地铁项目中,境内项目信托发挥的功能均包括:(1)托管项目收入和还款作用。项目公司收取的电费/售票收入将存入境内项目信托设立的专门账户,由受托人以托管收入直接支付债券本金及利息,构成债券本息支付的直接资金。(2)财产独立和隔离作用。阿根廷和秘鲁法下的信托持有的财产,与委托人(项目公司)和受益人(债券持有人)的财产独立,免于其他债权人的追索。

此外,取决于具体项目的不同情况,在阿根廷Stoneway发电项目中,阿根廷境内项目信托还负责托管担保资产(如项目公司的股权、土地等),从而由境内信托受托人为被担保人(即债券持有人)利益而持有和控制该担保资产,未经受托人同意,项目公司和担保人不得出售和处分用于担保资产;发生规定的违约事件时,境内信托受托人在收到境外债券受托人通知后,将执行担保资产并转让现金财产至境外债券受托人以偿付债券持有人的本金和利息。而在秘鲁利马地铁项目中,秘鲁境内受托人则负责保管RPI-CAO持有人登记名册,并在地铁售票收入不足以支付RPI-CAO款项时,向秘鲁交通与通讯部开具付款发票并通知秘鲁政府支付补足款项。

目前国内PPP资产证券化项目的立法和实践中也在引入信托公司担任发行资产支持票据的特定目的载体(“SPV”)和受托人,比如2016年12月中国银行间市场交易商协会发布的《非金融企业资产支持票据指引(修订稿)》中,正式引入SPV作为发行资产支持票据的载体且信托可以担任SPV。

增信措施和项目债券的发行

受地缘因素影响,拉美地区债券市场一直是美国的机构投资者的关注热点,尤其是能源及基础设施类的资产支持的债券。本文介绍的阿根廷Stoneway发电项目和秘鲁利马地铁项目均通过美国证券法下Rule 144A/Regulation S [5]成功向二级私募市场上的合格机构投资者发行了项目债券。

作为项目债券发行的增信措施,阿根廷Stoneway发电项目中,项目公司和项目公司关联公司作为担保人提供连带担保,以发行人和担保人的全部有形资产和无形资产(包括PPA下收益、股权、机器设备、应收账款等)为债券本息支付设置担保,并申请评级机构(穆迪、惠誉)进行评级。而秘鲁利马地铁项目中,项目公司提供了担保债券赎回付款的银行信用证;秘鲁政府还进一步承诺,如果售票收入转至信托账户内资金不足以支付RPI-CAO项下应付款,则秘鲁政府将采取一切行动补足差额。

三、项目可融资性

长期稳定的现金流

总体而言,阿根廷Stoneway发电项目和秘鲁利马地铁项目中均精心设计了能够产生稳定的支付募集资金本息现金流的收入模式和付款机制,具备较好的可融资性基础。

阿根廷Stoneway发电项目,项目公司自投入商运之日起长达10年的运营期内,基于电站可用性获得占比高达84%的固定容量电费[6]。同时,项目燃料由购电人CAMMESA供应,因CAMMESA未能按照约定供应导致电站容量不可用,购电方仍然全额支付固定容量电费 ,由此构建了阿根廷Stoneway发电项目的持续、稳定的现金流,能够支撑未来债券募集的本金及利息支付。就可变的电量收入而言,阿根廷电力市场预计长期存在缺口,也为项目公司获得相对可持续的供应电量电费收入奠定基础。但值得关注的是,CAMMESA财务偿付能力表现不佳,一方面,阿根廷政府持有CAMMESA 20%股份,其信用和履约能力在一定程度上受主权信用评级影响;另一方面,CAMMESA从电力最终用户收取的电费不足以覆盖发电成本,每年需要政府提供财政补贴以弥补差额部分,以往曾多次出现延迟支付电费的情况,存在延期支付电费的风险。

秘鲁利马地铁项目的融资模式能够较好地保障项目公司获得稳定的偿还债券本息的现金流。就总体融资结构而言,通过发行RPI-CAO获取融资额占投资总额的29%(其中15.9%出售给债券投资人、13.1%出售给商业和政策性银行),秘鲁政府将就机车和难度较高的土建部分直接向项目公司提供68.8%的融资。但项目实现商运后的全部售票收入,将优先通过境内项目信托用于偿付RPI-CAO持有人的本息,项目现金流预计足够覆盖募集资金本息。同时,依据工程实施进度由秘鲁公共交通监管机构确认并经秘鲁交通与通讯部签发的RPI-CAO,不受基础合同下商运延迟和工程争议影响,且在地铁售票收入不足以支付RPI-CAO付款时秘鲁政府承诺提供资金予以偿付。就秘鲁主权信用风险以及延迟批准预算风险而言,秘鲁主权信用评级相对较高且在过往基础设施项目中未出现违约记录(标普评级BBB+)[7] 。因此,在项目正常实现商运、RPI-CAO按期签发的情况下,RPI-CAO持有人可获得由政府信用保障的持续、稳定的预期收益。

建设完工风险及提前终止等极端情形下的风险分配机制

阿根廷Stoneway发电项目对建设完工及提前终止风险设置了相对合理的风险分配和缓释机制。首先,项目公司选聘了由世界最大燃气轮机供应商以及美国和西班牙知名承包商组成的联合体作为EPC承包商,占《EPC合同》金额80%的设备供应合同的供应商担任EPC承包商成员之一并负责设备安装,为项目按约定完工奠定良好基础。其次,针对工程建设延误风险,项目公司延迟实现商运日达到60天时,购电方可扣划保函收取罚款,四个项目的履约保函金额可覆盖商运日延迟60天的累计罚款总额,商运延迟达到180日将导致PPA终止进而触发发行人赎回债券,担保人对债券赎回的本金和利息支付承担连带担保责任。因重大项目协议(包括PPA、《EPC合同》、《项目信托合同》、《运维合同》等)下任一方违约导致重大项目协议终止,均会构成触发债券本息加速到期的违约事件,发行人和担保人应向债券持有人赎回债券并按约定支付未付的债券本息。

秘鲁利马地铁项目中,项目建设完工、法律变更、提前终止等风险也存在相应的缓释机制。针对已签发的RPI-CAO,RPI-CAO已签发即代表已完成相应工程节点,构成秘鲁政府的直接的、无条件和不可撤销的付款义务,不受项目建设完工延迟的影响。针对尚未签发的RPI-CAO而言,因设计、采购或施工原因或不可抗力原因导致工程延误,并进一步导致RPI-CAO延迟签发超过规定的期限,将会触发债券赎回,债券持有人可通过议付特许权受让人提供的担保债券赎回的信用证就债券本息获得受偿。根据《特许权协议》,如果发生特定秘鲁法律变更,则特许权受让人有权要求秘鲁政府赔偿因此遭受的损失。秘鲁政府主权违约或主权债务加速到期、重大协议(包括《RPI-CAO购买协议》、《特许权协议》、《项目信托合同》、《EPC合同》等)提前终止,将构成触发债券赎回的事件,代表RPI-CAO持有人利益的境外债券信托将执行担保、兑付担保债券赎回的信用证以就债券本息受偿。

四、结语

拉美地区资本市场发达,其基础设施PPP项目的资产证券化有成功先例可循。对于有意参与该地区基础设施PPP项目的中国投资者,建议在专业顾问协助下评估拟开展PPP项目的开发路径、项目收入模式和担保机制、项目风险分配机制、主权信用风险等影响可融资性的项目条件,尝试探讨和获取当地融资或通过发行债券融资等多元化融资途径,争取成功落地PPP项目的商业机会。

搜索

搜索 陕国投财富

陕国投财富

官方APP下载

官方APP下载

关注官方微信

关注官方微信